【2026年税制改正】年収の壁と控除の崖|40代・50代の収入判断が老後資金に響くポイント

2026年の税制改正は、老後だけの話ではありません。

2026年に行われる税制改正では、40代・50代の今の収入や働き方の判断が、将来の生活設計に影響します。

今回は年収の壁が見直され、年収の壁を跨ぐかどうかで税や控除の扱いが変わる点が明確になりました。年収の壁は一つではなく、2026年には複数意識すべきポイントが示されています。

本記事では、2026年税制改正の要点として、税制改正による年収の壁と控除の変化を整理します。税制改正と年収の壁を通して、自分はいまどこにいるのかを確認するための視点で見ていきます。

・老後のお金を50歳から貯める!貯金0からの貯蓄術とは

目次

2026年度税制改正でいつ・何が変わる?年収の壁と控除の崖(令和8年度与党大綱)

2026年の税制改正でまず確認したいのは、年収や所得のラインによって、税や控除の扱いが分かれる構造がより明確になったという点です。

詳しくは、影響が広いポイントから順に見ていきましょう。

2026年度(令和8年)税制改正|影響が広いのは「基礎控除・給与所得控除・年収の壁」

2026年税制改正の中で、最も多くの人に関係するのが、基礎控除・給与所得控除・年収ラインの組み合わせです。

今回の改正で意識しておきたいポイントを整理すると、次のとおりです。

● 控除は連続的ではなく、「段差(崖)」のように切り替わる

● 年収を少し増やした結果、手取りや条件が不利になるケースがある

重要なのは、「得か損か」を単純に判断することではありません。

自分の年収が、控除の扱いが切り替わる境目に近いかどうかを把握することが、その後の収入判断や生活設計に影響してきます。

2026年度(令和8年)(40代・50代の収入の壁)「今の収入判断」が数年単位で効く(令和8年度自民党税制改正大綱)

40代・50代にとって、収入の判断は一時的なものではありません。今の働き方や年収の置き方は、数年単位で家計に影響し続けることになります。

とくに注意したい点を整理すると、次のようになります。

● 年収ラインを跨いだ結果、後から手取り差に気づくケースがある

● 判断を誤ると、その状態が数年続く可能性がある

40代・50代は、「今の生活」と「この先の生活設計」を同時に考える時期です。

だからこそ今回の税制改正では、今の収入判断が、数年先までどう影響するのかという視点で整理しておくことが重要になります。

・老後破産にはなりたくない!50代から備える5つの事柄

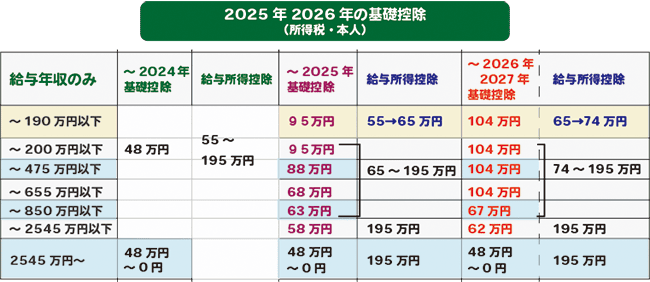

【一覧で確認】2024年〜2026年度の基礎控除と給与年収の変化(税制改正・年収の壁)

2026年の税制改正を理解するうえで、まず確認しておきたいのが、2024年から2026年にかけて基礎控除と給与年収の関係がどう変わったのかです。

細かな制度説明よりも、全体の流れを一覧で把握しておきましょう。

2024→2025→2026で何が変わったかを解説(税制改正による年収の壁)

この一覧表を見ると、基礎控除が一律で扱われていた状態から、年収に応じて見え方が変わる仕組みへ移行してきた流れが分かります。

大まかな変化を整理すると、次のようになります。

● 2025年から、年収によって控除の扱いが変わる仕組みが導入された

● 2026年には、年収ラインごとの違いがよりはっきり表れる形になった

この変化によって、「基礎控除は誰でも同じ」という感覚のまま収入を考えると、実際の手取りや条件とのズレが生じやすくなっています。

2026年度(令和8年)税制改正|控除が段差で変わる「年収の壁」がある

◇今回の見直しで特に注意したいのが、年収が連続的に増えても、控除は連続的に変わらない点です。

一覧を見ると、ある年収ラインを境に、控除額がまとめて切り替わる年収帯が存在します。

その結果、次のような状況が起こり得ます。

● 控除が下がり、条件面で不利になる

● 「働き方を変えた意味が感じにくい」状態になる

40代・50代にとって重要なのは、年収をどこまで伸ばすかだけでなく、どのラインを跨ぐと扱いが変わるのかを事前に把握しておくことです。

この一覧表は、「今の年収がどう扱われているか」だけでなく、来年・再来年に跨ぎそうなラインがないかを確認するための資料として活用してください。

2026年度(令和8年)税制改正|ここが「665万円の崖」年収の壁!基礎控除が下がる注意点

2026年の税制改正を考えるうえで、給与所得者が必ず確認しておきたいのが、いわゆる「665万円の崖」です。

これは年収が665万円を境に、基礎控除の扱いが大きく変わるポイントを指します。

一覧で見た「段差」が、実際の収入判断にどう影響するのかを確認していきましょう。

2026年税制改正|年収の壁665万円以下は104万円、超えると67万円へ

◇給与年収が665万円以下の場合、基礎控除は104万円として扱われます。

しかし、このラインを超えると、基礎控除は67万円へと下がります。

差は37万円です。この差は、そのまま課税対象となる所得の増減につながるため、年収が少し増えただけでも、税負担の感覚が大きく変わる要因になります。

このように、年収が連続的に増えても、控除は連続的に減るわけではありません。

あるラインを超えた瞬間に、まとめて切り替わるため、「崖」と表現される構造になっています。

重要なのは、665万円という数字そのものよりも、この前後で、控除の扱いが大きく変わるという点です。

2026年度(令和8年)税制改正|年収の壁を抑えた方が有利?決めつけない注意点

◇665万円の崖が注目される理由の一つに、「年収を抑えた方が有利になるのではないか」という疑問があります。

たしかに、年収が665万円前後に位置している場合、収入を少し増やした結果、基礎控除が下がり、手取りの伸びが感じにくくなるケースは考えられます。ただし、すべての人にとって「年収を抑える方が正解」というわけではありません。

注意しておきたい点を整理すると、次のとおりです。

● 住宅ローンや各種控除との組み合わせで結果が変わる

● 社会保険料や働き方全体とのバランスを見る必要がある

40代・50代にとって大切なのは、665万円という数字に振り回されることではなく、自分の収入や生活設計の中で、このラインをどう扱うかを冷静に考えることです。

次の章では、給与所得者とは基準が異なる個人事業主・フリーランスの場合の分岐点について見ていきます。

・年金の繰り上げ・繰り下げとは?受け取り年齢を決める指標

2026年度(令和8年)税制改正|個人事業主・フリーランスの年収の壁は「489万円の崖」

給与所得者に「665万円の崖」があるように、個人事業主やフリーランスの場合は、別の分岐点を意識する必要があります。それが、所得489万円前後です。

ここで重要なのは、給与年収ではなく、経費を差し引いた「所得」で判断するという点です。

同じ金額でも、会社員とは見方が異なります。

2026年税制改正|所得489万円以下は基礎控除104万円(給与の665万円年収の壁と別ライン)

◇個人事業主・フリーランスの場合、所得が489万円以下であれば、基礎控除は104万円として扱われます。

この点は、給与所得者の665万円ラインとは別に考える必要があります。

一覧で確認したとおり、所得がこのラインを超えると、基礎控除の扱いが変わり、課税対象となる金額が一気に増える可能性があります。

給与年収と違い、売上が同じでも、経費の計上状況によって所得は変わります。

そのため、「売上はいくらか」よりも、最終的な所得がどこに着地するかが重要になります。

2026年度(令和8年)税制改正|年収の壁は深掘りしすぎず「まず覚える数字」として押さえる

489万円の崖は、細かな計算や節税テクニックを理解するための数字ではありません。

今後の収入や働き方を考えるうえで、まず頭に入れておく目安として捉えることが大切です。

とくに意識しておきたいポイントを整理すると、次のようになります。

● 年によって所得が上下しやすく、意図せず跨ぐ可能性がある

● 一度跨ぐと、その影響が翌年以降の判断にも影響する

個人事業主・フリーランスの場合、収入の調整や働き方の判断が、比較的自由である分、影響も直接的です。

まずは、「自分の所得が489万円前後にあるかどうか」この一点を把握しておくだけでも、今回の税制改正を読み解くうえでの見通しが立ちやすくなります。

・つみたてNISAとiDeCoを比較!迷った時に役立つ指標

2026年度(令和8年)税制改正|年収の壁178万円になっても安心できない理由(住民税119万円・社保106/130は残る)

2026年の税制改正で「年収の壁が引き上げられた」という話を耳にしても、それだけで働き方の判断を変えてしまうのは早計です。理由は、所得税以外の壁が残っているからです。

2026年税制改正|年収の壁・所得税160→178万円、住民税110→119万円

今回の改正で、所得税がかかり始める年収ラインは、160万円から178万円へ引き上げられました。

一方で、住民税についても見直しがあり、110万円から119万円へとラインが変わっています。

数字だけを見ると、「以前より多く働けるようになった」と感じるかもしれません。

ただし、注意したいのは次の点です。

● 所得税がかからなくても、住民税はかかるケースがある

● 年収だけで判断すると、実際の手取り感覚とズレが出やすい

そのため、「178万円までは安心」という捉え方をしてしまうと、想定外の負担を感じる可能性があります。

・老後の生活費が不安!60歳間近で貯蓄がない時の対策とは

2026年度(令和8年)税制改正|年収の壁・社会保険(106・130)は残る

もう一つ見落としやすいのが、社会保険の壁が今回の改正では変わっていない点です。

現状では、次のラインが引き続き存在します。

● 130万円の壁(原則として扶養から外れる基準)

これらは、所得税や住民税とは別の仕組みで判断されるため、税の壁が引き上げられたからといって、働き方を大きく変えられるわけではありません。結果として、「税金はかからないが、社会保険の負担が増える」といった状況が起こり得ます。

40代・50代にとって重要なのは、どれか一つの壁だけを見るのではなく、税と社会保険をあわせた全体像で判断することです。この章のポイントは、年収の壁が動いたからといって、働き方の前提が一気に変わるわけではない、という点にあります。

2026年度家計に地味に効く税制改正|通勤手当・駐車場・食事補助の非課税枠

2026年税制改正では、年収の壁や控除の見直しほど目立たないものの、毎月の手取りにじわじわ効いてくる改正も含まれています。

通勤や食事といった日常的な支出に関わる非課税枠は、金額は小さくても、積み重なると家計への影響は無視できません。

ここでは、押さえておきたいポイントだけを確認します。

年収の壁ではないけれど…、駐車場代:月5,000円まで非課税の扱い

通勤に車を使っている場合、勤務先から支給される駐車場代の扱いも見直されています。一定の条件を満たす場合、月5,000円までの駐車場代は非課税として扱われます。

注意点を整理すると、次のとおりです。

● 支給方法や名義によって扱いが変わる場合がある

● 5,000円を超える部分は課税対象になる

金額自体は大きくありませんが、これまで課税されていた人にとっては、毎月の手取り感覚に差が出る可能性があります。

遠距離通勤の非課税枠/食事補助の非課税枠(3,500円→7,500円)

通勤手当については、遠距離通勤者向けの非課税枠も引き続き見直しの対象となっています。

通勤距離が長い人ほど、非課税で受け取れる金額が家計に影響します。

また、見落とされがちなのが食事補助の非課税枠です。これまで月3,500円だった非課税枠は、月7,500円へと引き上げられています。ポイントを整理すると、次のようになります。

● 現金支給ではなく、福利厚生としての扱いが前提

● 金額は小さくても、毎月積み重なると差が出る

これらの改正は、「収入を増やす・抑える」という判断とは別に、今の働き方のままで手取りを底上げできる可能性がある点が特徴です。

年収の壁とあわせて、こうした非課税枠の変更も確認しておくことで、家計全体をより現実的に見直すことができます。

子育て世帯の論点|子どもNISA・教育資金一括贈与の終了・扶養控除の話

2026年税制改正では、子育て世帯に関係する制度についても、いくつか重要な動きがあります。

ここでは、将来設計や家計管理の視点で押さえておきたい点だけを整理します。

子どもNISA(0歳から口座・年60万円・12歳まで引き出し制限)

◇新たに整理された制度として注目されているのが、子どもNISAです。

これは、子どもの将来資金を早い段階から準備することを想定した仕組みです。

制度のポイントを整理すると、次のようになります。

● 年間の拠出上限は60万円

● 原則として12歳までは引き出し制限がある

早期から積み立てられる点はメリットですが、一方で、途中で自由に使えない資金になる点には注意が必要です。

40代・50代の親世代にとっては、「とりあえず始める」よりも、教育費・生活費・老後資金とのバランスを考えたうえで使うかどうかを判断する視点が求められます。

教育資金一括贈与は2026年3月で終了/高校生扶養控除は据え置き方向

子育て世帯にとって、もう一つ押さえておきたいのが、教育資金の一括贈与制度の終了時期です。

現行の教育資金一括贈与の非課税制度は、2026年3月で終了予定とされています。この制度を利用している、または検討している場合は、スケジュールの確認が欠かせません。

あわせて注目されているのが、高校生に対する扶養控除の扱いです。現時点では、高校生扶養控除については据え置き方向とされており、すぐに大きな変更が入る見込みは低い状況です。

ここで大切なのは、制度の有無だけで判断しないことです。

● 分割で準備するか

● 家計や資金計画に無理がないか

子育て世帯に関係する制度は、一つひとつは限定的でも、組み合わせ次第で家計に影響します。

税制改正をきっかけに、今後数年の資金の出し方・残し方を見直す材料として捉えるとよいでしょう。

・金持ち老後を目指せ!貧乏老人と金持ち老人5つの分かれ目

生命保険料控除の上乗せ(子育て世帯)|2027年も継続

2026年税制改正では、子育て世帯に関係する生命保険料控除の上乗せ措置も継続される見込みです。

大きな制度変更ではありませんが、家計や資金計画を考えるうえでは、把握しておきたいポイントの一つです。

一般生命保険料控除:最大4万円→条件により6万円(継続)

通常、一般生命保険料控除の上限は4万円ですが、子育て世帯を対象とした特例では、一定の条件を満たすことで最大6万円まで控除が認められます。

この上乗せ措置は、2027年以降も継続される方向とされており、2026年だけの一時的な対応ではありません。

整理すると、次の点がポイントになります。

● 一般生命保険料控除が最大6万円まで拡大

● 時限措置ではあるが、2027年も継続予定

控除額そのものは限定的ですが、毎年の税額に影響するため、条件に該当するかどうかは確認しておきたいところです。

「入るべき」ではなく、控除を前提に誤算しない整理

ここで注意したいのは、控除があるからといって、生命保険に加入すべきだと判断しないことです。

生命保険料控除は、あくまで「すでに支払っている保険料」に対する調整措置であり、節税目的で新たに保険に入ると、かえって支出が増えるケースもあります。

考える際の視点を整理すると、次のようになります。

● 控除額だけを理由に加入・増額しない

● 控除は「結果として使えるもの」として考える

40代・50代にとっては、教育費・生活費・将来の資金確保を並行して考える時期です。

生命保険料控除の上乗せは、家計全体を整理する際の一要素として捉え、過度に期待しすぎない姿勢が重要になります。

2026年度(令和8年)税制改正|住宅ローン減税の延長とレッドゾーン(年収の壁とともに検討)

2026年税制改正では、住宅ローン減税についても延長が盛り込まれています。

ただし、これまでと同じ感覚で利用できるわけではなく、対象となる住宅や立地条件の確認がこれまで以上に重要になっています。

住宅ローン控除は延長、災害危険地域は対象外に

住宅ローン控除は、一定の条件を満たすことで引き続き利用できる方向です。

一方で、新たに注意すべき点として、災害危険地域に指定されているエリアの住宅は対象外となるケースがあります。

押さえておきたいポイントは次のとおりです。

● すべての住宅が対象になるわけではない

● 災害リスクが高い地域は、控除対象外となる可能性がある

購入予定の物件が、制度の対象に該当するかどうかは、契約前に必ず確認しておく必要があります。

「減税を前提に資金計画を立てる」場合ほど、見落としが後の負担につながりやすくなります。

中古住宅は拡大(上限・期間など)。一方で省エネ基準の扱いも変化

今回の改正では、中古住宅に対する住宅ローン減税の扱いが拡大されています。

上限額や控除期間の面で、利用しやすくなるケースがある点は見逃せません。

ただし、同時に注意したいのが、省エネ基準に関する条件です。新築・中古を問わず、住宅の性能や基準によって、控除の可否や条件が変わる場合があります。

整理すると、次のような点が判断材料になります。

● 一方で、省エネ基準を満たしているかが重要になる

● 立地条件・住宅性能・購入時期で結果が変わる

住宅ローン減税は、控除額が大きく、家計や資金計画への影響も長期に及びます。

40代・50代で住宅購入を検討している場合は、「使える前提」で進めるのではなく、条件を確認したうえで判断する姿勢が欠かせません。

富裕層規制・ふるさと納税上限|関係ある人だけ拾えばOK

◇2026年税制改正では、富裕層を対象とした税制の見直しや、ふるさと納税に関する上限設定も話題になっています。

ただし、これらはすべての人に同じ影響が出る内容ではありません。ここでは、概要だけを押さえ、自分に関係があるかどうかを判断するための視点を整理します。

ミニマム課税の見直し/ふるさと納税に上限(438万円)

◇富裕層向けの制度として注目されているのが、ミニマム課税の見直しです。

これは、一定以上の所得があるにもかかわらず、各種控除などによって税負担が極端に軽くなることを防ぐ目的の制度です。

ポイントを整理すると、次のとおりです。

● ふるさと納税には控除額の上限が設定されている

● 一定以上の所得がある人ほど影響を受けやすい

あわせて、ふるさと納税の控除額にも上限が設けられています。上限額は438万円とされており、高額な寄附を行っている人にとっては、影響が出る可能性があります。

一般層は話題として知る程度で十分

これらの制度は、ニュースや解説記事では大きく取り上げられがちですが、一般的な収入層にとっては、実務上の影響は限定的です。

ふるさと納税についても、通常の範囲で利用している場合は、今回の上限設定が直接問題になるケースは多くありません。

40代・50代が税制改正を整理する際は、すべての改正点を深く理解しようとするよりも、自分の収入や生活に関係する部分だけを拾うことが重要です。

富裕層規制や高額寄附の上限については、「そういう動きがある」と把握しておく程度で十分でしょう。

暗号資産は分離課税へ(早くても2027年見込み)

2026年税制改正の流れの中で、暗号資産(仮想通貨)の課税方法についても見直しの方向性が示されています。

ただし、すぐに制度が切り替わるわけではない点には注意が必要です。

ここでは、現時点で示されている方向性と、今の実務と混同しやすいポイントを整理します。

税率20.315%・損失繰越(3年)方向。開始時期は法改正次第

暗号資産については、現在の総合課税から、分離課税へ移行する方向が示されています。

想定されている主な内容は、次のとおりです。

● 損失の3年間繰越控除が可能になる方向

● 実際の開始時期は、関連する法改正が前提

これが実現すれば、暗号資産の税制は、これまでよりも分かりやすくなる可能性があります。

ただし、現時点では「方針が示されている段階」であり、確定した制度ではありません。

今すぐの確定申告実務と混同しない

ここで特に注意したいのは、現在の確定申告実務が、すぐに変わるわけではないという点です。

現行制度では、暗号資産の利益は原則として総合課税の対象となり、確定申告が必要なケースも多くあります。

そのため、「分離課税になるらしいから、今年は気にしなくていい」と判断してしまうのは危険です。

整理すると、次のように考えるのが現実的です。

● 今の申告ルールは、現行制度に従う必要がある

● 制度が正式に変わるまでは、従来どおりの対応が前提

40代・50代にとっては、暗号資産を積極的に運用している人もいれば、まったく関係のない人もいる分野です。

今回の税制改正では、「いつから何が変わるのか」を冷静に切り分けて理解することが重要になります。

インボイスがまた複雑に|控除割合と「2割特例→3割特例」など

インボイス制度は、すでに始まっているにもかかわらず、段階的な変更が続いているため、分かりにくさが増している分野です。

2026年以降は、免税事業者との取引に関する控除割合や、事業者向けの特例措置についても、改めて整理しておく必要があります。

免税事業者からの仕入れ控除:80→70→…→0%までのスケジュール

免税事業者からの仕入れについては、仕入税額控除の割合が段階的に縮小されていきます。

スケジュールの考え方を整理すると、次のとおりです。

● その後70%へ引き下げ

● 最終的には0%になる予定

この流れは、「今は問題なくても、将来的に負担が増える可能性がある」という点を意味しています。

免税事業者との取引が多い場合、今後のコスト構造や取引条件に影響が出るため、長期的な視点での確認が欠かせません。

事業者側:特例(2割→個人は3割など)・対象外の注意

事業者側には、インボイス制度の負担を和らげるための特例措置も用意されています。

代表的なのが、納付税額を一定割合に抑える特例(いわゆる2割特例)ですが、個人事業主については、3割特例といった別の扱いが適用されるケースもあります。

ここで注意したいのは、すべての事業者が自動的に特例を使えるわけではない点です。

● 特例は恒久措置ではなく、期限がある

● 将来的には通常の制度に戻る前提で考える必要がある

インボイス制度は、「今どうするか」だけでなく、数年先にどうなるかを見据えて整理することが重要です。

個人事業主やフリーランスの場合は、制度変更のたびに場当たり的に対応するのではなく、取引先との関係や事業の方向性も含めて判断していく必要があります。

2026年度(令和8年)税制改正|青色申告特別控除・少額減価償却の見直し(年収の壁)|個人事業主に直撃

2026年税制改正では、個人事業主やフリーランスが日常的に使っている青色申告特別控除や減価償却の扱いにも見直しが入っています。

節税テクニックというより、これまで当たり前にやってきた処理が、そのまま通用するかを一度確認しておきたいポイントです。

65万円控除の条件変更/75万円控除の要件

青色申告特別控除については、控除額そのものよりも、適用条件の違いを正しく理解しておく必要があります。

現在の整理として押さえておきたいのは、次の点です。

● 要件を満たさない場合、控除額が下がる可能性がある

● 条件を満たした場合、75万円控除が認められるケースもある

ここで重要なのは、「控除がある前提」で事業計画を立ててしまわないことです。

要件を満たしていなければ、想定していた控除額が使えない可能性があります。

これまでと同じ感覚で申告している場合ほど、要件の確認を一度立ち止まって行うことが重要になります。

少額減価償却:30万円→40万円未満へ(上限は年300万円)

もう一つ、実務に影響が出やすいのが、少額減価償却資産の扱いです。

これまで、30万円未満の資産については、一定の条件のもとで一括経費計上が認められてきましたが、今回の改正で、40万円未満まで対象が拡大されています。

整理すると、次のようになります。

● 年間の上限は300万円まで

● すべての資産が無条件で対象になるわけではない

パソコンや業務機器、設備投資など、事業に必要な支出がある場合、処理方法によっては、当年の所得や税額に影響します。

この改正は、節税を狙うためのものというより、事業の実態に合わせて処理を見直すための調整と捉えるのが現実的です。

個人事業主・フリーランスの場合は、インボイス制度とあわせて、「今のやり方が、この先も合っているか」を点検するきっかけとして活用するとよいでしょう。

EV課税の方向転換|「優遇」から「負担」へ

EV(電気自動車)については、これまで「環境に配慮した車=税制面で優遇される」というイメージが強くありました。

しかし、2026年税制改正では、その前提が見直されつつある点に注意が必要です。

環境性能割の廃止/EVは重量等で課税へ(開始時期に注意)

今回の改正では、環境性能割の廃止が示される一方で、EVについては、車両重量などを基準とした課税へ移行する方向が示されています。

整理すると、次のような流れになります。

● EVであっても、無条件で優遇されるわけではなくなる

● 車両重量などを基準に、課税される仕組みへ移行

ここで注意したいのは、制度の開始時期が一律ではない点です。購入時期や登録時期によって、適用されるルールが異なる可能性があります。

「EVだから税制面は安心」と思い込まず、いつから・どの制度が適用されるのかを確認しておく必要があります。

車を買い替える予定がある人の確認ポイント

EV課税の方向転換は、すでにEVを所有している人だけでなく、これから車を買い替える予定の人にも影響します。

確認しておきたいポイントを整理すると、次のとおりです。

● EVかどうかだけでなく、車両重量や仕様

● 税金だけでなく、維持費全体への影響

40代・50代にとって、車は生活や仕事に直結する支出の一つです。

今回の税制改正では、「環境配慮=常に優遇」という前提で判断せず、総合的なコストで考える視点が求められます。

EV課税の見直しは、車選びそのものを否定するものではありません。

あくまで、制度が変わる前提で、判断材料を整理することが重要になります。

40代・50代が最優先で見るべきは「年収の壁」と「崖」

2026年税制改正は、制度の数が多く、すべてを理解しようとすると混乱しやすい内容です。

40代・50代がまずやるべきことは、自分の収入や働き方が、どの「壁」や「崖」に位置しているかを把握することです。

最初に確認:178万・119万・106/130、そして665万・489万

本記事で整理してきた中でも、最初に確認しておきたいラインは次のとおりです。

● 住民税の壁:119万円

● 社会保険の壁:106万円・130万円

● 給与所得者の崖:665万円

● 個人事業主の崖:489万円

これらは、「知識として知っているかどうか」ではなく、自分の収入が今どこにあるか、今後跨ぎそうかどうかを判断するための数字です。

残りは“自分に関係ある項目だけ”拾えば十分

税制改正の内容は、すべての人に同じ影響が出るわけではありません。

住宅、子育て、事業、資産運用など、関係する分野は人によって異なります。

大切なのは、すべてを完璧に理解しようとすることではなく、自分に関係のある項目だけを拾い、関係のないものは深追いしないという整理の仕方です。

今回の税制改正は、40代・50代にとって、「今の判断が、この先にどう影響するか」を見直すきっかけになります。

まずは立ち位置を確認し、必要な部分から順に対応していく。それが、現実的で無理のない向き合い方といえるでしょう。

・【2026年度版】ねんきん定期便の見方をやさしく解説|将来もらえる年金額の読み取り方

まとめ|まずは「今の収入がどこにあるか」を確認する

2026年の税制改正で重要なのは、制度を網羅することではありません。

今の収入や働き方が、どの年収の壁・控除の崖に位置しているかを把握できているかどうかです。

40代・50代にとって、収入の判断は「今だけ」の話ではありません。

年収のラインをどう跨ぐか、あるいは跨がないかという選択が、数年先の生活設計や老後資金にも影響していきます。

まずは、所得税(178万円)・住民税(119万円)・社会保険(106万円/130万円)に加え、給与所得者の「665万円の崖」、個人事業主の「489万円の崖」を、自分に関係する順に確認しておきましょう。

・おひとりさまの老後破産を防ぐ!現役時代からの5つの対策

関連記事

合わせて読みたい

人気記事ランキング

旧暦12月24日に行う御願解き(ウグァンブトゥチ)とは|2026年は2月11日|意味と役割を解説

旧暦12月24日に行う御願解き(ウグァンブトゥチ)とは|2026年は2月11日|意味と役割を解説 【2026年版】屋敷の御願(ヤシチヌウグァン)とは|旧暦12月24日に行う拝み方・供え物・場所を解説

【2026年版】屋敷の御願(ヤシチヌウグァン)とは|旧暦12月24日に行う拝み方・供え物・場所を解説 【2026年版】沖縄の旧正月とは?若水・お飾り・ヒヌカン・仏壇へのお供えと拝み方を解説

【2026年版】沖縄の旧正月とは?若水・お飾り・ヒヌカン・仏壇へのお供えと拝み方を解説 【沖縄の御願】旧暦1月4日に行うヒヌカンのお迎えとは|下天の拝みの意味と由来【2026年度版】

【沖縄の御願】旧暦1月4日に行うヒヌカンのお迎えとは|下天の拝みの意味と由来【2026年度版】 2026年2月 沖縄旧暦カレンダー(旧暦12月・1月)|旧正月の準備・トゥシヌユール

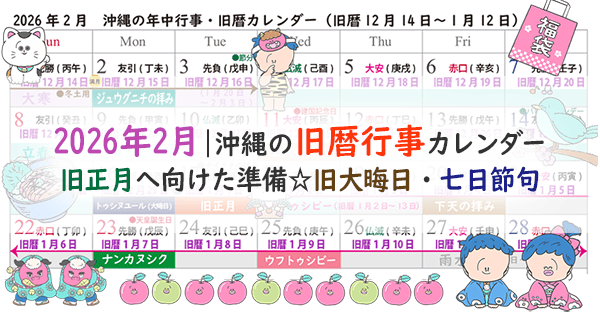

2026年2月 沖縄旧暦カレンダー(旧暦12月・1月)|旧正月の準備・トゥシヌユール 旧暦12月24日に行うヒヌカンの掃除の仕方|灰に宿る神様を落とさないための作法

旧暦12月24日に行うヒヌカンの掃除の仕方|灰に宿る神様を落とさないための作法 2026年のヒヌカン上天の拝みを解説|沖縄の旧暦12月24日「ヒヌカン送り」とは

2026年のヒヌカン上天の拝みを解説|沖縄の旧暦12月24日「ヒヌカン送り」とは ヒヌカンを迎える「下天の拝み」|旧暦1月4日の迎え方・うさぎむん・線香の本数【2026年度版】

ヒヌカンを迎える「下天の拝み」|旧暦1月4日の迎え方・うさぎむん・線香の本数【2026年度版】 【2026年版】沖縄の旧正月のお供え物と飾り物|元旦から進める御願の流れ

【2026年版】沖縄の旧正月のお供え物と飾り物|元旦から進める御願の流れ 【2026年版】沖縄の旧暦大晦日「トゥシヌユール」お供え物や過ごし方を解説

【2026年版】沖縄の旧暦大晦日「トゥシヌユール」お供え物や過ごし方を解説

カテゴリ